クイズです。

「お国からもらえるバースデーカードって、な〜んだ?」

正解は「ねんきん定期便」(厚生労働省下の日本年金機構から、毎年、自身の誕生日前後に届く通知書)でした!

そう、「リタイア後は、これだけの年金しかもらえないのか…!?」とびっくり(ガッカリ)する、あの通知書ですね。

一時期、「老後2000万円(不足)問題」もマスコミで大きくさわがれたので、誕生日前後にねんきん定期便を見直して、あらためて老後への資産形成を考えなおす人も多いのではないでしょうか?

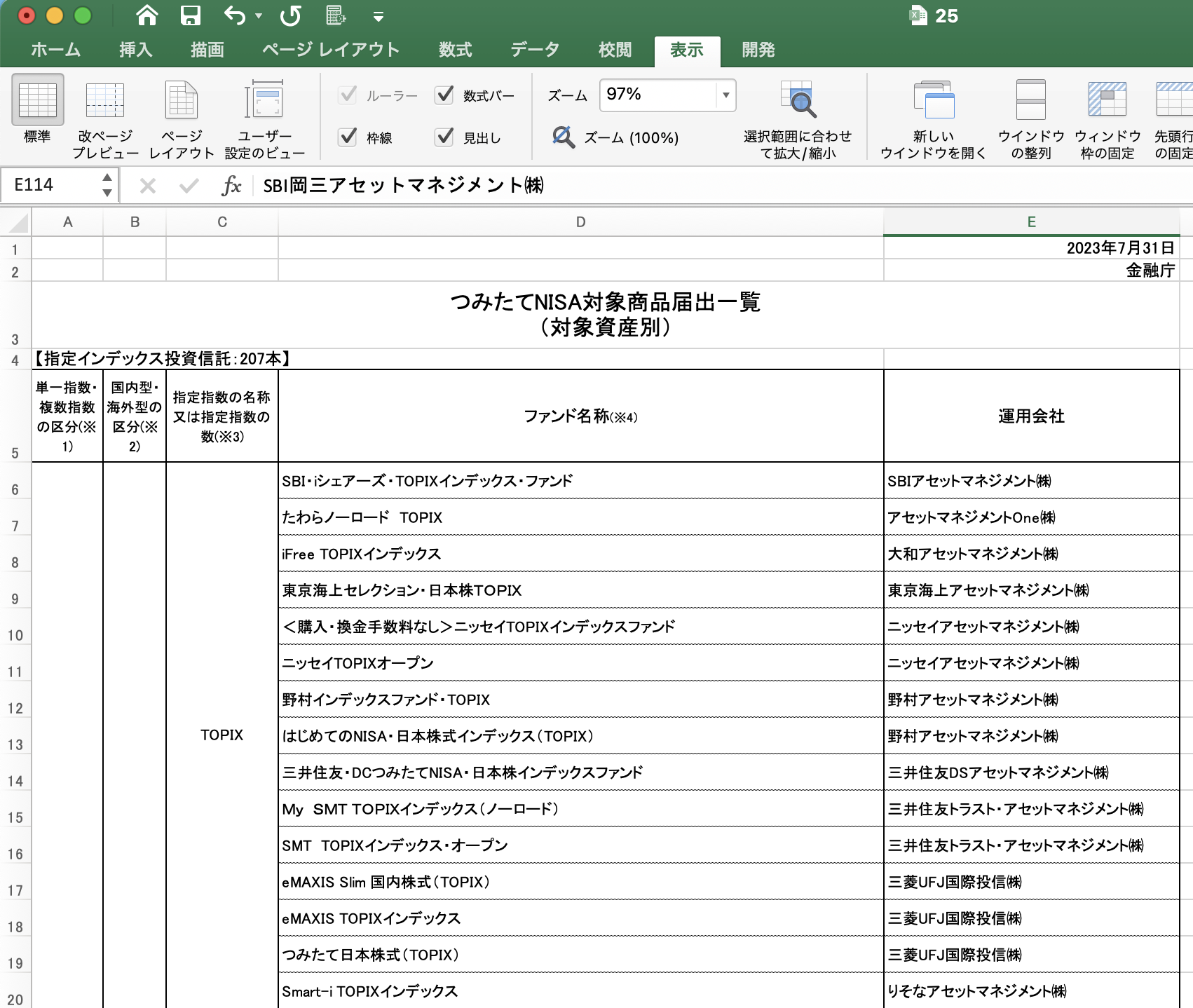

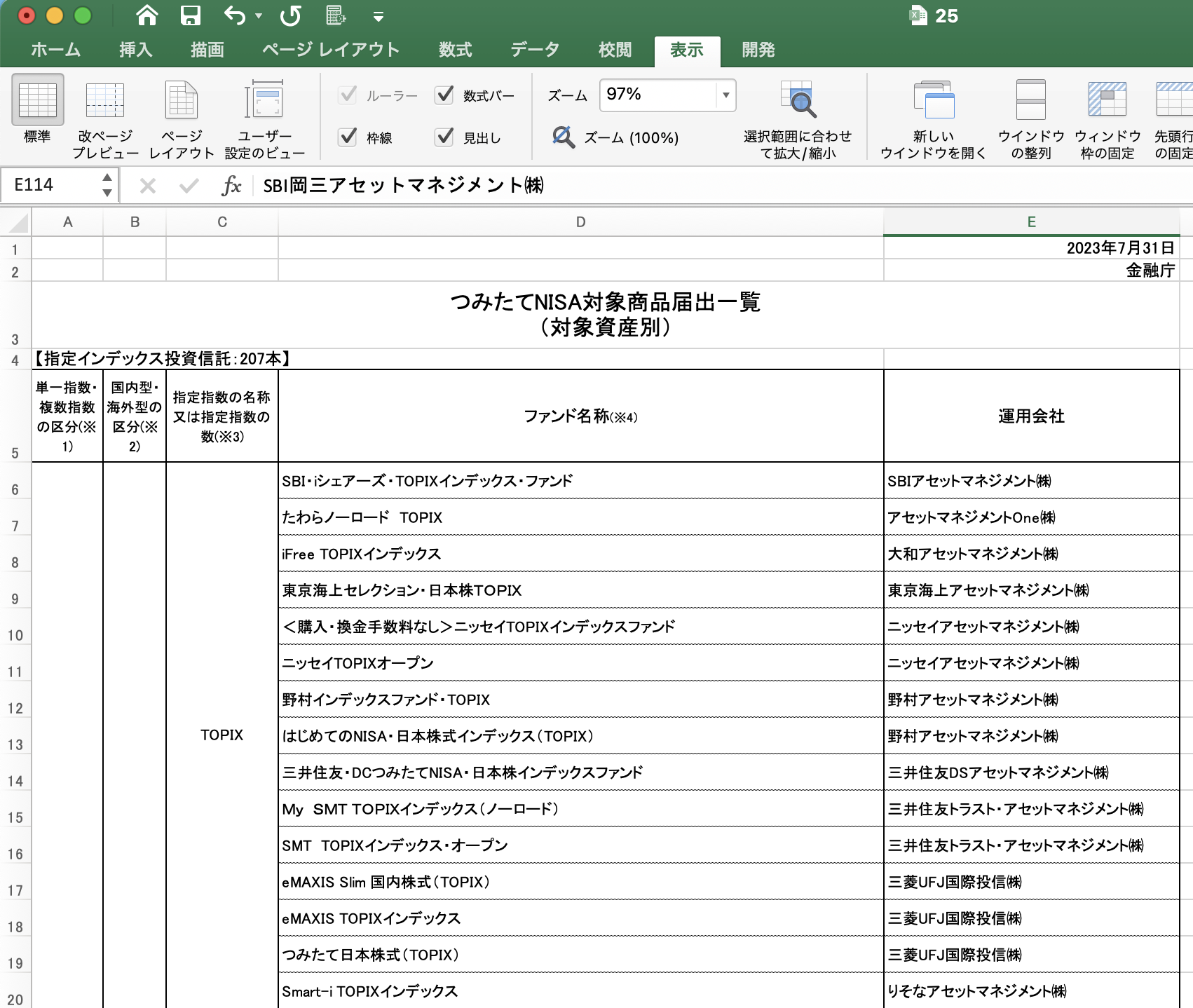

しかし、社会に出るまで金融教育をあまり受けてこなかった現役世代が、いそがしい中、資産形成や投資まで考える余裕はないかもしれません。国が推奨する資産形成制度・NISAも刷新されるというし、金融庁特設サイトで、投資対象商品の一覧がExcel公開されているから、ちょっと見にいってみようか、とは言っても、これではねぇ…!?

この一覧表だけ見て、お目当ての金融商品を買いすすめられる人なら、老後の資産形成について、なやむ心配もないでしょう。お目当ての商品も、投資額も、買い方もわからないから、多くのビジネス・パーソンは困っているのではないでしょうか。そんな迷える仔羊ビジネス・パーソンちゃんに、1つの事例をご紹介します。

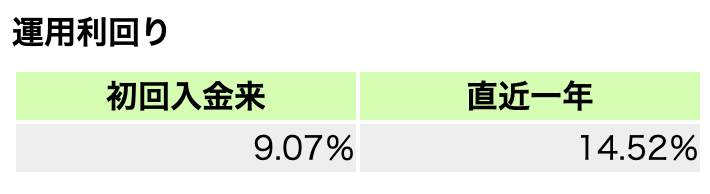

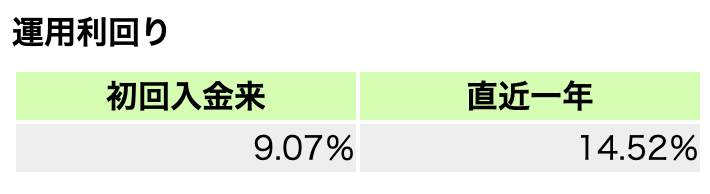

ビジネス・パーソン某氏にこっそり見せてもらった、2017年からのiDeCo(確定拠出年金制度)運用利回りです。

2017年の制度改正以降、一般企業に在籍するビジネス・パーソンの多くが、iDeCoを利用できるようになりました。そのころから、「ほったらかし投資」をつづけてきた結果が、”利回り9%”ということだそうです。

もっと高い利回りを出す運用者もいますし、自慢されたわけではありません。ただ、同額を同じ期間、預貯金で寝かせていたら、金利はほとんどゼロ。物価が上がりつつあるので、実質資産は目減りしちゃってたんだなぁ、と再認識したそうです。

この運用利回りのために、某氏がやったことはただ1つ。2017年つみたて開始時に、アロケーション(配分)をきめただけです。

資産形成の最重要ポイントは、アセットアロケーション

株式や債券など、複数の金融商品へ投資する場合に、リターン率をきめる要素は、個別の銘柄名や購入タイミングではなく、「どの資産に、どんな割合で投資するか」というアセット(資産)アロケーション(配分)です。

今から35年以上も前、米イェール大学イボットソン教授の論文「Determinants of portfolio performance(ポートフォリオ・パフォーマンスの決定要因)」が注目をあつめました。その後、この論文内容について、さまざまなケースで検証され「投資の9割は、アロケーションで決まる」のが、いまや金融業界での常識となっています。

「配分」(アロケーション)といっても、様々なくみあわせがありますが、研究者でもない一般ビジネス・パーソンは、シンプルに「株式」か「債券」か、さらに「国内」か「海外」か、だけを意識しておけばOKです。

アロケーション(配分)がきまれば、あとは自分がえらんだ配分にあう金融商品を購入し、ほったらかしておくだけ。各商品の値動きをおいかける必要はありません。値動きなどを調査する時間があったら、その分、仕事なり、趣味の時間を充実させた方がよいですもんね。 自分に向く投資商品をみつけるためには、「リターン」と「リスク」の大きさを調べます。一般的には、大きなリターンをえられる金融商品は、大きなリスクもかかえます。投資や資産形成に失敗する一番大きな要因は、リターンをねらいすぎて、自分が許容できるより大きなリスクをかかえてしまう点にあります。

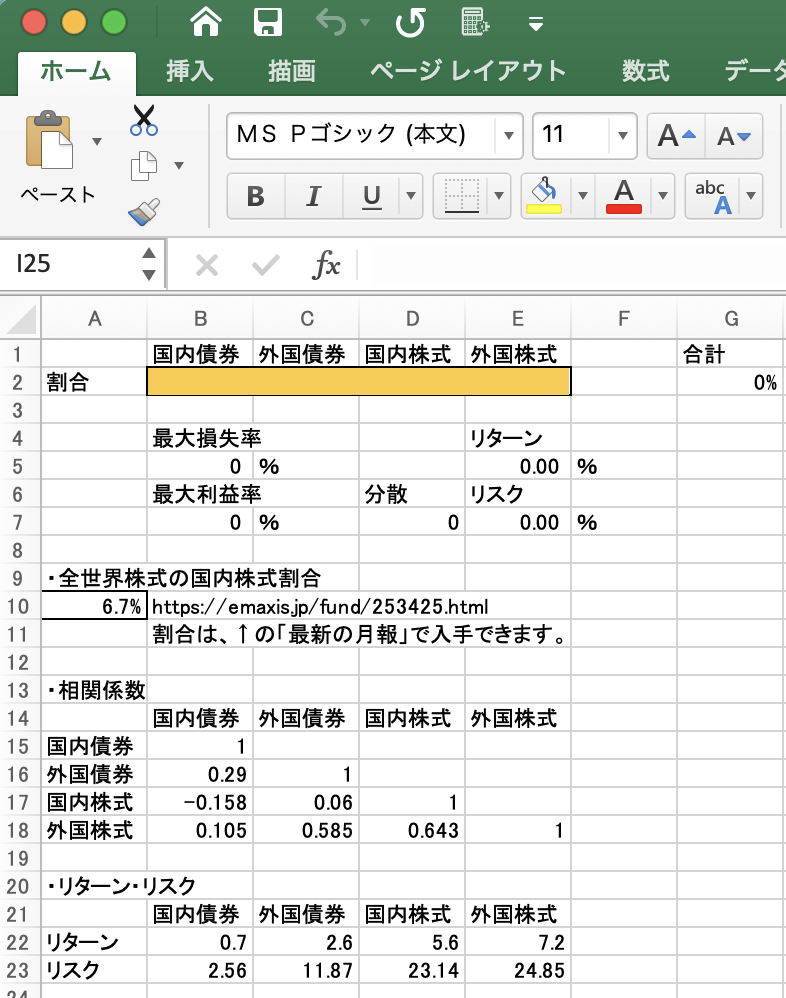

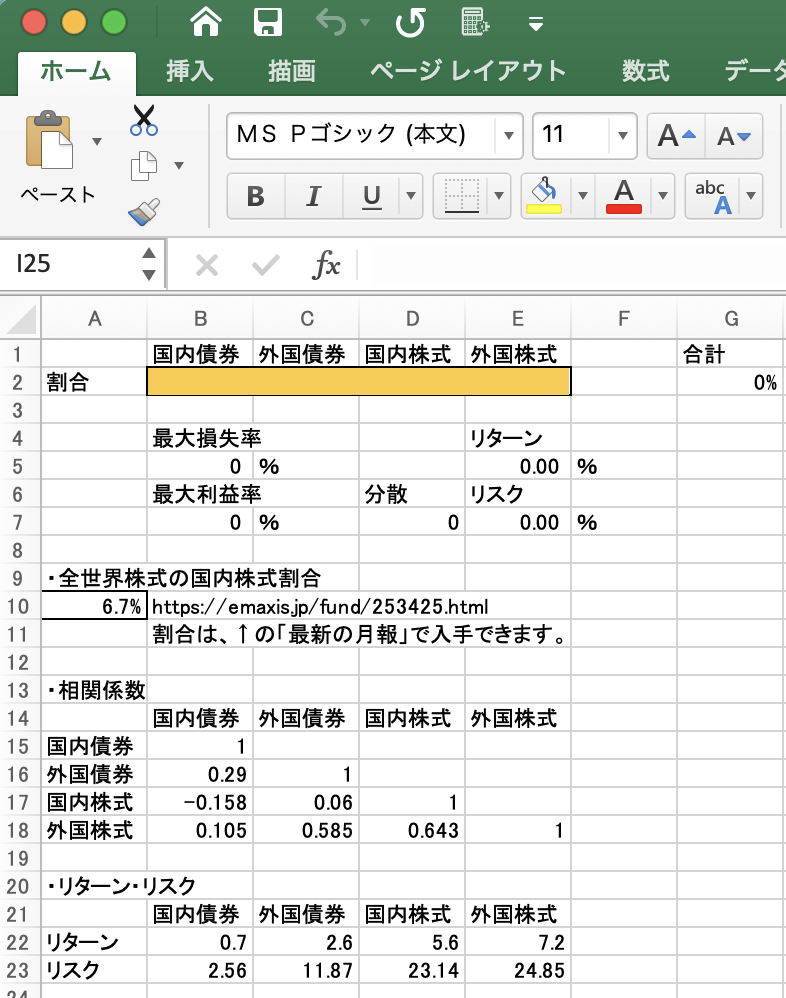

アロケーションごとの最大損失率と最大利益率は、Excelでシミュレーション

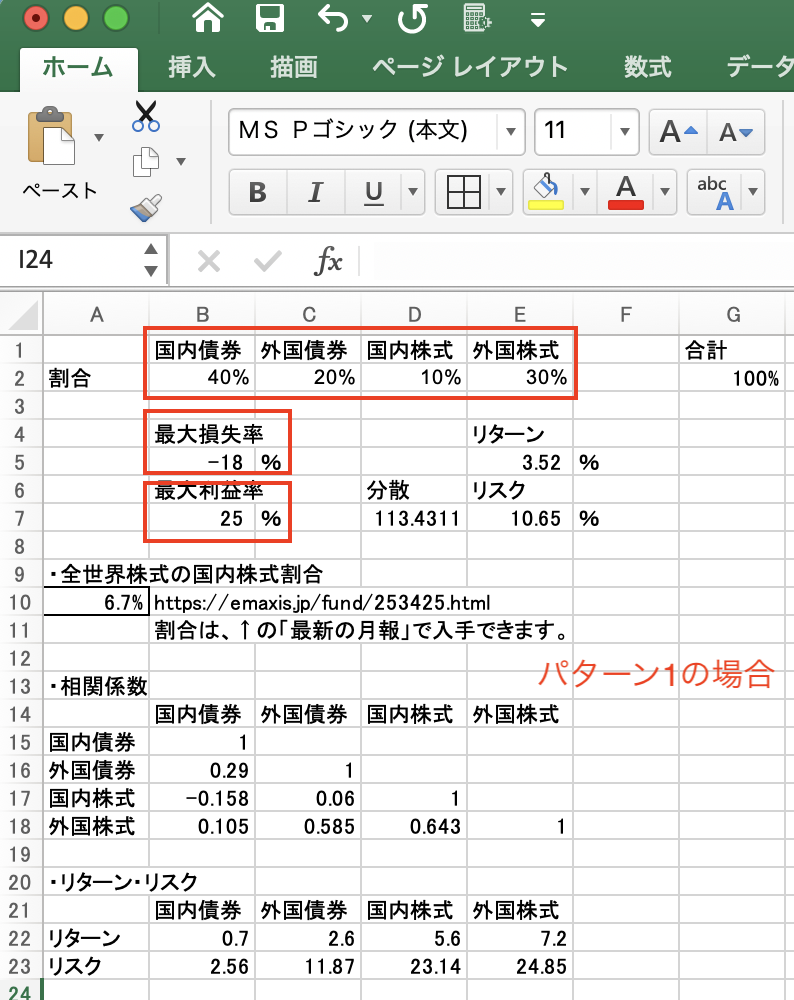

各金融商品のリターン率/リスク計算には公式があり、Excelで簡易計算が可能です。

しかし、すぐれたExcel自動計算テンプレートを公開するWebサイトがありますので、今回はそこからExcelブックをフリー・ダウンロードして、ご説明します。

投資信託ガイド(初心者向けに徹底解説!) > 投資に役立つエクセルファイル > ポートフォリオのリターン・リスク自動計算エクセルファイルの作り方

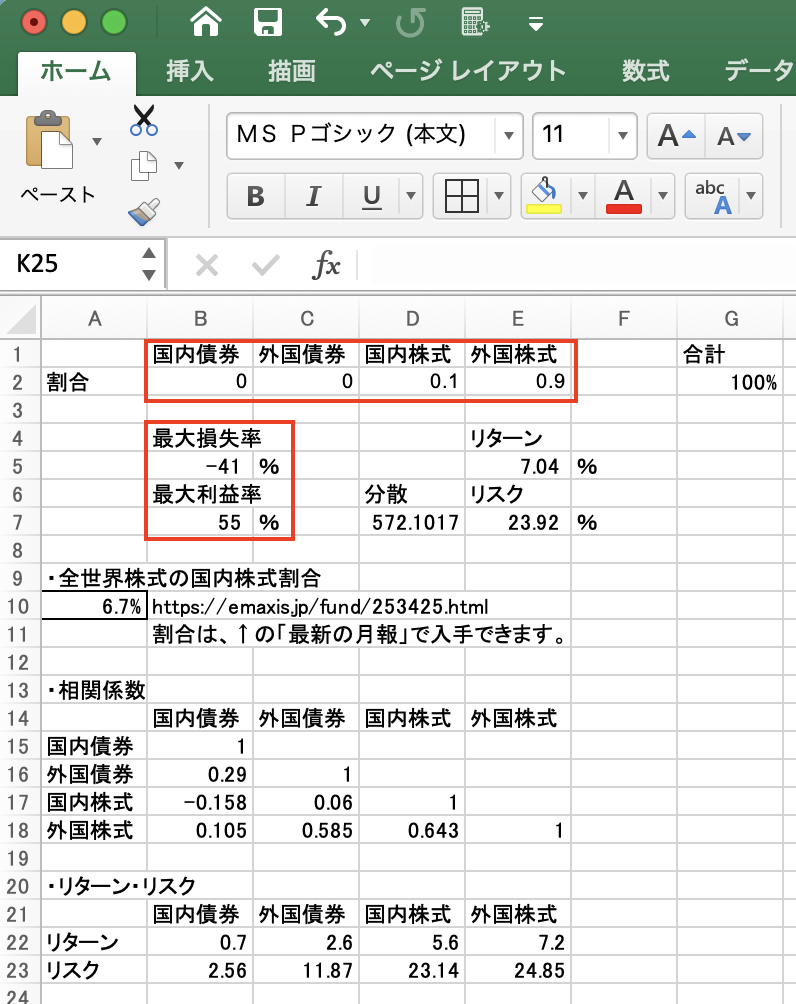

シンプルなワークシートですが、金融4商品(国内債券/外国債券/国内株式/外国株式)のアロケーション(配分)を、全体で100%となるようにセルB2からE2へ入力すると、その配分での最大損失率と最大利益率を自動計算します。

最大損失率と最大利益率の詳細な計算方法は、上記ダウンロード・サイトに解説されていますので、ご参照ください。

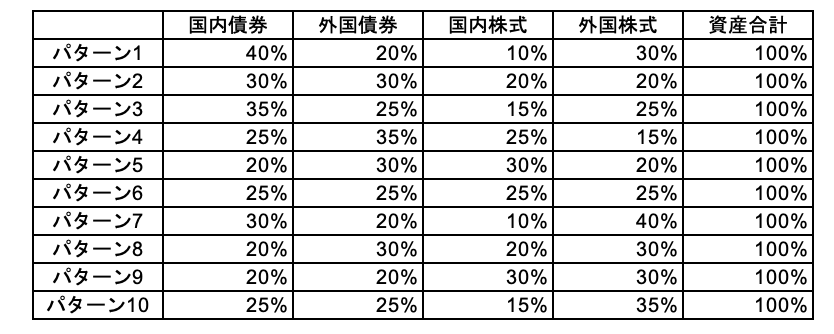

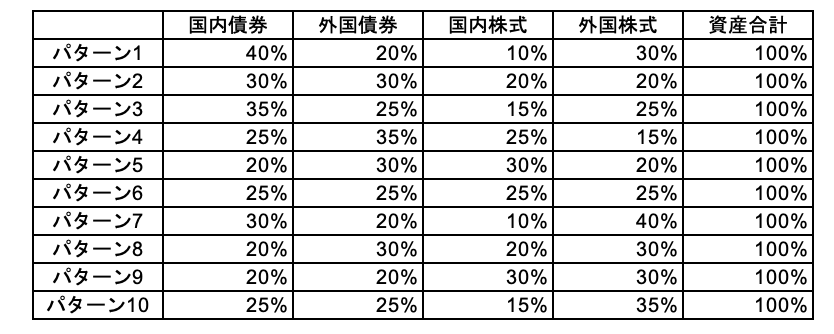

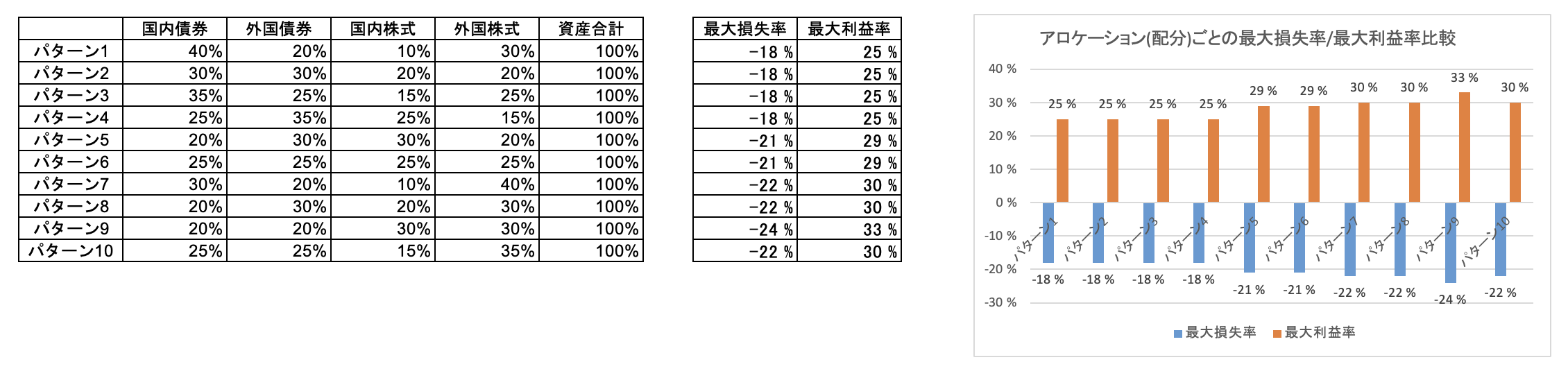

今回はこのシートを使って、以下10パターンのアロケーション(配分)で、損失率と利益率を自動計算してみましょう。

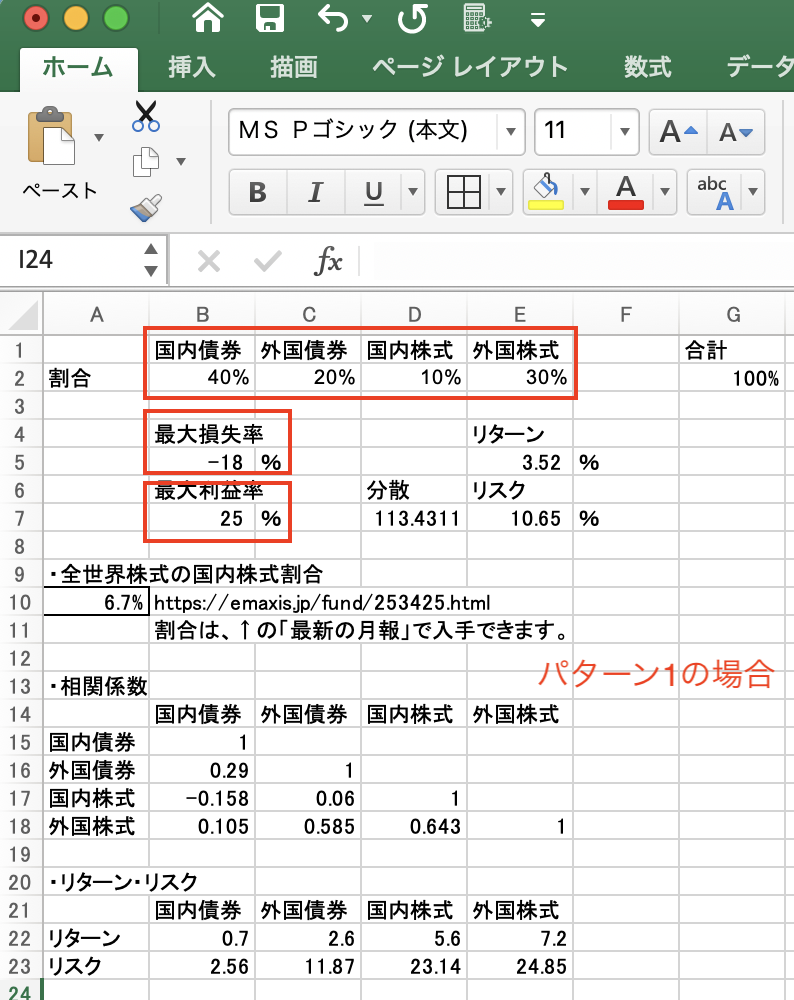

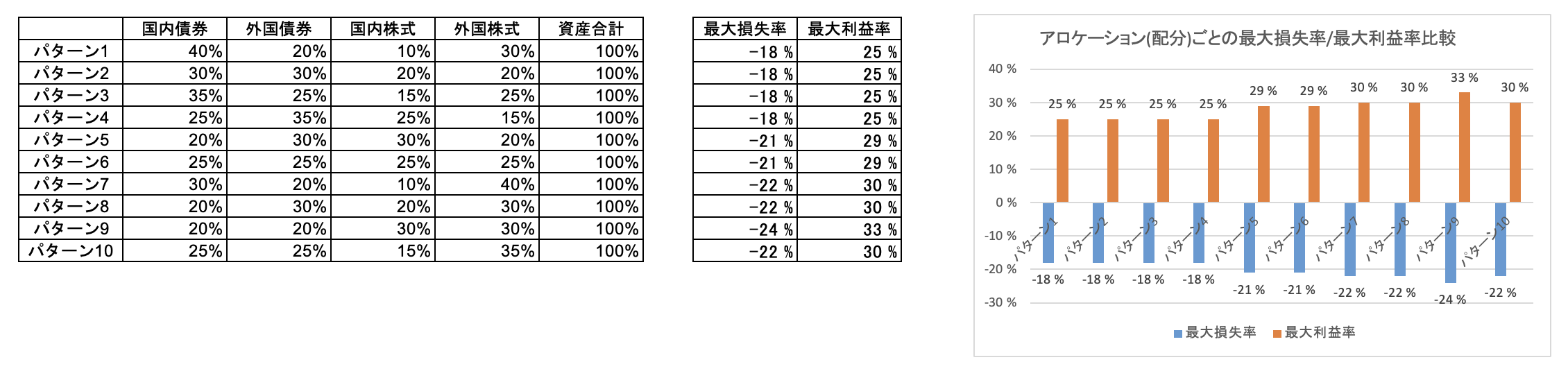

同じように、パターン2からパターン10までのアロケーションとした場合、最大損失率と最大利益率は以下のようになります。

この表やグラフで、とくに注目すべき点は「最大利益率」よりも「最大損失率」です。

パターン9の場合には、最大損失率が24%となり、最悪の場合、投資額が4分の3に減ってしまう可能性があります。

ご自身の家計や資産状況、家族構成などを考えて、最大損失が25%や50%になってしまっても「ガマンできる」かどうか? が、最適アロケーションをきめる判断基準となります。

ちなみに、先にご紹介したビジネス・パーソン某氏のiDeCoアロケーションを、同じようにExcelテンプレートに入力すると、最大損失率と最大利益率は、以下のように計算されました。

リスクが低い債券には目もくれず、ハイリスク・ハイリターンの外国株式(型投資信託)にほぼ全振りしていたのですね。この場合、資産5割増しとなる可能性がある一方で、約半減(4割減)となる可能性もあるのですね。 若い単身者である某氏だからこそとれたリスクで、年配者や家族もちの人が同じリスクをおって、本当に資産半減してしまったら…、ちょっと「ガマンできない」かもしれません。

まとめ

自分に合ったアロケーションは、Excelでシミュレーションして見つけましょう!

せるワザは、特定の投資商品へ勧誘したりしませんし、Excelのプロであって、投資のプロではありません。

むしろ、投資のシロウトだからこそ、Excelを活用することで、プロ投資家との差をちぢめることができるのではないかと考えます。

その例が、今回ご紹介した「ほったらかしアロケーション理論」です。

つまり、自分が「ガマンできる」最大損失率内でリターンをもとめるため、たった4つの投資商品(アセットクラス=国内債券/外国債券/国内株式/外国株式)のアロケーション(配分)をきめるだけです。

あとはその割合で商品を買って、ほったらかしておきましょう。

これだけのことであれば、普段どんなにいそがしくても、投資の勉強が不足していても、できそうな気がしませんか?

なにより、リスクをおそれてなにもしないことが、じつは確実な最大リスク(物価上昇により、資産価値が勝手に目減りする)ということに気づけたら、「もうけもん」です。

公的年金制度の現状維持がむずかしくなるなか、自助努力での資産形成に役立つ諸制度(新NISAやiDeCo)の活用が、今後ますます必要になります。

「わからない」「めんどくさい」ですませてしまわず、できるだけ手間をかけずに、ほったらかしで投資果実を獲得していく方法を、考えていきましょう!